Wie werden digitale Assets gehandelt?

Alfred Künzle, Swiss Finance Chapter

15.06.2024

Private, Banken, institutionelle Anleger - alle werfen ein oder zwei Augen auf den Markt von digitalen Assets wie Bitcoins, Ether, anderen Tokens und deren Derivate. Wie diese Anlageklassen gehandelt werden, entwickelt sich in hoher Dynamik. Unterschiedliche Plattformen, zentrale und dezentrale Börsen kommen auf, andere verschwinden wieder. Allen gemeinsam ist, dass sie zunehmend reguliert werden. Hier der Versuch einer ordnenden Übersicht.

Der Handel mit digitalen Assets wie bspw. Kryptowährungen ist jung, dynamisch, wachsend und mit immer neuen Anwendungsfällen verbunden, abhängig von den Bedürfnissen der Kunden, den verfügbaren Plattformen und der Händler. Eine Standortbestimmung kann nur kurzlebig sein. Wir versuchen eine aktuelle Übersicht zu den verschiedenen Möglichkeiten des Handels mit unterschiedlichen digitalen Assets.

Mehr zu diesem Thema am Event des Swiss Finance Chapter vom 17. September, 18 Uhr, mit Andy Flury, Gründer und CEO von Wyden. Link zum Event

Übersicht von Handelsmöglichkeiten mit Digitalen Assets

Der Handel mit digitalen Assets wie bspw. Kryptowährungen ist jung, dynamisch, wachsend und mit immer neuen Anwendungsfällen verbunden, abhängig von den Bedürfnissen der Kunden, den verfügbaren Plattformen und der Händler. Eine Standortbestimmung kann nur kurzlebig sein. Wir versuchen eine aktuelle Übersicht zu den verschiedenen Möglichkeiten des Handels mit unterschiedlichen digitalen Assets.

Zentrale Börsen (CEX)

Plattformen wie Binance, Coinbase, Kraken und Bitfinex ermöglichen den Handel von Kryptowährungen gegen andere Kryptowährungen oder Fiat-Währungen. Diese Börsen agieren als Vermittler und bieten eine benutzerfreundliche Oberfläche, verschiedene Handelspaare und umfangreiche Sicherheitsfunktionen.

Merkmale: Hohe Liquidität, fortschrittliche Handelsfunktionen (z.B. Margin Trading, Futures), hohe Sicherheitsstandards.

Beispiel: Ein Nutzer kann Bitcoin gegen Ether tauschen oder gegen US-Dollar verkaufen.

Dezentrale Börsen (DEX)

Plattformen wie Uniswap, SushiSwap und PancakeSwap ermöglichen den direkten Handel zwischen Nutzern ohne einen zentralen Vermittler. Diese Börsen nutzen Smart Contracts, um Transaktionen automatisch und sicher abzuwickeln.

Merkmale: Dezentralität, höhere Anonymität, Nutzer behalten die Kontrolle über ihre Schlüssel.

Beispiel: Ein Nutzer kann via Smart Contracts Ether direkt gegen einen anderen ERC-20 Token tauschen, da beide auf der Ethereum Blockchain hinterlegt sind.

Over-the-Counter (OTC) Trading

OTC-Trading erfolgt direkt zwischen zwei Parteien, oft mit Hilfe eines Brokers oder eines OTC-Desks. Dies ist besonders für grosse Transaktionen (Block Trades) nützlich, wenn sie den Marktpreis möglichst wenig beeinflussen sollen.

Merkmale: Grosse Transaktionsvolumen, massgeschneiderte Dienstleistungen, Preisverhandlungen.

Beispiel: Ein institutioneller Investor kauft eine grosse Menge Bitcoin über einen OTC-Desk, um damit den Marktpreis möglichst wenig zu beeinträchtigen.

Peer-to-Peer (P2P) Trading

P2P-Plattformen wie LocalBitcoins oder Paxful ermöglichen den direkten Handel zwischen Nutzern. Käufer und Verkäufer handeln direkt miteinander und vereinbaren Zahlungsmethoden und Konditionen.

Merkmale: Verschiedene Zahlungsmethoden, direkte Transaktionen, oft geringere Gebühren.

Beispiel: Ein Nutzer kauft Bitcoin direkt von einem anderen Nutzer und zahlt per Banküberweisung oder PayPal.

Automatisierter Handel und Algorithmen

Trader nutzen Software und Algorithmen, um automatisch Handelsstrategien umzusetzen. Plattformen wie Wyden (ehemals AlgoTrader), Coinrule oder 3Commas bieten solche Dienstleistungen an.

Merkmale: Automatisierung, Backtesting von Strategien, 24/7 Handel.

Beispiel: Ein Trader programmiert einen Algorithmus, der automatisch Kryptowährungen basierend auf bestimmten Marktbedingungen kauft und verkauft.

Handel mit Krypto-Derivaten

Plattformen wie BitMEX, Binance Futures und Deribit bieten den Handel mit Derivaten wie Futures, Optionen und Perpetual Contracts an.

Merkmale: Hebelwirkung, Absicherung, Spekulation auf Preisbewegungen.

Beispiel: Ein Trader kauft einen Bitcoin-Future-Kontrakt, der es ihm ermöglicht, auf den zukünftigen Preis von Bitcoin zu spekulieren.

Staking ist ein Prozess, bei dem Netzwerkteilnehmer Belohnungen erhalten können, indem sie ihre Coins in Kryptowallets sperren und sie zum Validieren von Netzwerktransaktionen oder als Liquiditätsquelle für andere zur Verfügung stellen.

Staking und DeFi-Plattformen

Dezentrale Finanzplattformen (DeFi) ermöglichen das Verleihen, Ausleihen und das Verdienen von Zinsen durch Staking von Kryptowährungen. Plattformen wie Aave, Compound und MakerDAO sind Beispiele dafür.

Merkmale: Passives Einkommen, dezentrale Kreditvergabe, Nutzung von Smart Contracts.

Beispiel: Ein Nutzer stakt seine Ether auf einer DeFi-Plattform, um Zinsen zu verdienen.

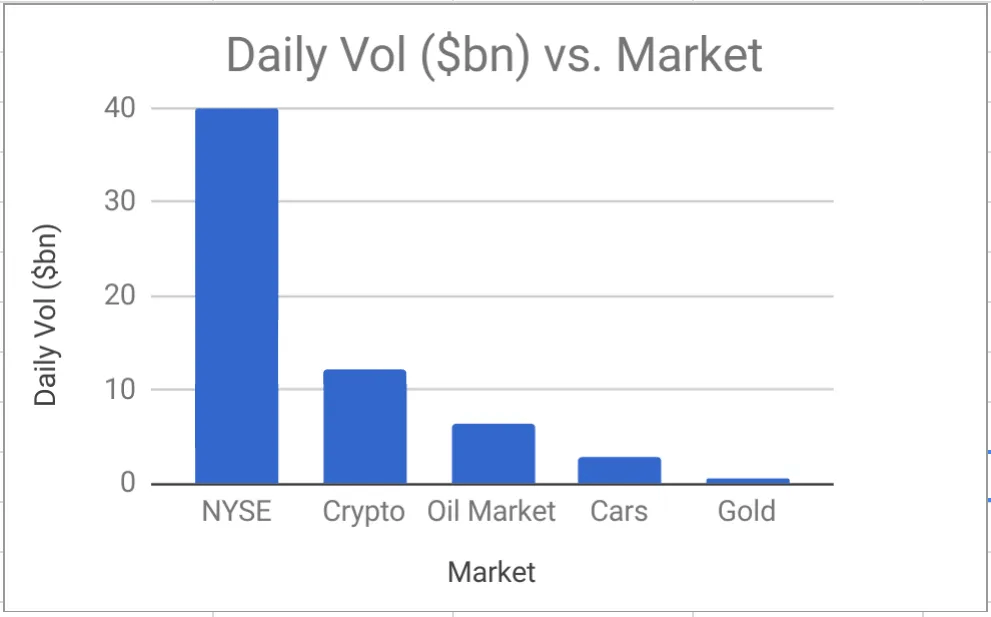

Vergleich Handelsvolumen von Börsen

Der Handel mit digitalen Assets ist komplex. Er erfordert ein Verständnis der unterschiedlichen Plattformen, Handelsmethoden und der zugrunde liegenden Technologien. Es ist wichtig, sich umfassend zu informieren und geeignete Sicherheitsmassnahmen zu ergreifen, um die Risiken zu minimieren.

Quelle: Medium

Vor- und Nachteile von CEX und DEX

Die meisten Anleger werden sich für eine Plattform entscheiden, die sowohl als Wallet als auch als Exchange dient. Die Digital Assets werden in der Wallet gespeichert und auf der Exchange-Applikation gehandelt. Es kann jedoch auch von Vorteil sein, die eigenen Coins (eigene Krypo-Währung) und Tokens (digitalisierter Wert wie z.B. Anrecht auf Immobilie, Anrecht auf Unternehmensanteile, etc.) in einer separaten Wallet - auch auf einer eigenen externen Festplatte - zu speichern, um spezifischen Sicherheitsanforderungen zu genügen.

Quelle: Quora

Der Handel mit digitalen Assets erfolgt hauptsächlich über zentrale Börsen (CEX) oder dezentrale Börsen (DEX). Beide haben ihre eigenen Vor- und Nachteile, die sich aus ihrer Struktur und Funktionsweise ergeben. Hier ist eine Übersicht über die Vor- und Nachteile beider Ansätze:

Zentrale Börsen (CEX)

Vorteile

- Benutzerfreundlichkeit: Zentralisierte Börsen bieten oft benutzerfreundliche Schnittstellen, die den Handel einfach und intuitiv machen, besonders für Anfänger.

- Hohe Liquidität: CEXs haben in der Regel höhere Handelsvolumina und Liquidität, was zu geringeren Preisschwankungen und schnellerer Auftragsausführung führt.

- Erweiterte Handelsfunktionen: Bieten fortschrittliche Handelsoptionen wie Limit Orders, Margin-Trading, Futures, Staking und andere Finanzprodukte.

- Kundensupport Zentralisierte Börsen bieten oft einen Kundenservice, der bei Problemen oder Fragen zur Verfügung steht.

- Sicherheit: Grosse CEXs verfügen über umfangreiche Sicherheitsmassnahmen wie Zwei-Faktor-Authentifizierung (2FA), Versicherungen gegen Hacks und Sicherheitsüberprüfungen.

Nachteile

- Zentralisierung: Nutzer müssen ihre privaten Schlüssel an die Börse abgeben. Dies führt zu einem Single Point of Failure mit einem erhöhten Risiko von Hacks.

- Regulatorisches Risiko: Zentralisierte Börsen unterliegen den Vorschriften der Länder, in denen sie operieren, was zu Einschränkungen oder Schliessungen führen kann.

- Gebühren: CEXs erheben oft höhere Handels- und Transaktionsgebühren im Vergleich zu DEXs.

- Anonymität: Aufgrund von KYC (Know Your Customer) und AML (Anti-Money Laundering) Vorschriften bieten zentrale Börsen weniger Anonymität.

Dezentrale Börsen (DEX)

Vorteile

- Dezentralisierung: Nutzer behalten die Kontrolle über ihre privaten Schlüssel, was die Sicherheit erhöht und das Risiko von Hacks verringert.

- Anonymität und Privatsphäre: DEXs erfordern oft keine KYC-Verfahren, was mehr Anonymität und Privatsphäre bietet, aber auch das Geldwäscherei-Risiko erhöht.

- Weniger regulatorischer Einfluss: Da sie dezentralisiert sind, bestehen bei DEXs weniger Risiken für regulatorische Eingriffe.

- Geringere Gebühren In der Regel niedrigere Transaktions- und Handelsgebühren, da keine zentralisierte Struktur unterhalten werden muss

Nachteile

- Benutzerfreundlichkeit: DEXs haben oft komplexere Schnittstellen und erfordern ein höheres technisches Verständnis.

- Geringere Liquidität: DEXs haben oft geringere Handelsvolumina, was zu höheren Preisschwankungen und langsamerer Auftragsausführung führen kann.

- Eingeschränkte Handelsfunktionen: Bieten weniger fortschrittliche Handelsoptionen und Finanzprodukte im Vergleich zu CEXs.

- Sicherheitsrisiken: Obwohl DEXs die Verwahrung von Schlüsseln beim Nutzer belassen, können Smart Contracts Schwachstellen aufweisen, die ausgenutzt werden könnten.

- Geschwindigkeit: Transaktionen auf DEXs können langsamer sein, da sie auf der zugrunde liegenden Blockchain ausgeführt werden müssen, was bei hoher Netzwerkauslastung zu Verzögerungen führen kann.

Die Wahl zwischen zentralisierten und dezentralisierten Börsen hängt von den individuellen Bedürfnissen und Präferenzen der Nutzer ab. CEXs bieten mehr Benutzerfreundlichkeit und Liquidität, während DEXs mehr Eigenkontrolle und Privatsphäre bieten. Ein diversifizierter Ansatz, der beide Arten von Börsen nutzt, kann für viele Nutzer von Vorteil sein.

Technische Herausforderungen des Handels mit digitalen Assets

Der Handel mit digitalen Assets bringt mehrere technische Herausforderungen mit sich. Diese betreffen sowohl zentrale als auch dezentrale Plattformen sowie die zugrunde liegende Technologie der digitalen Assets selbst.

- Skalierbarkeit:

Problem: Hohe Transaktionsvolumen können die Kapazität von Blockchain-Netzwerken und Handelsplattformen überlasten, was zu langsamen Transaktionszeiten und hohen Gebühren führt.

Lösungen: Implementierung von Skalierungslösungen wie Layer-2-Technologien (z.B. Lightning Network für Bitcoin, Optimistic Rollups für Ethereum), Sharding und verbesserte Konsensmechanismen (z.B. Proof of Stake). - Sicherheit:

Problem: Handelsplattformen und Wallets sind anfällig für Hacks, Phishing-Angriffe und andere Sicherheitslücken, die zum Verlust von Vermögenswerten führen können.

Lösungen: Implementierung robuster Sicherheitsmassnahmen wie Zwei-Faktor-Authentifizierung (2FA), Hardware-Wallets, Multi-Signature-Technologien, regelmässige Sicherheitsüberprüfungen und Audits von Smart Contracts. - Interoperabilität:

Problem: Unterschiedliche Blockchain-Netzwerke sind oft nicht miteinander kompatibel, was den Handel und die Übertragung von Vermögenswerten zwischen verschiedenen Plattformen erschwert.

Lösungen: Entwicklung von Interoperabilitätsprotokollen und Cross-Chain-Bridges (z.B. Polkadot, Cosmos, Wanchain) sowie standardisierte Token-Formate (z.B. ERC-20, BEP-20). - Regulierung und Compliance:

Problem: Unterschiedliche regulatorische Anforderungen in verschiedenen Jurisdiktionen können die Implementierung von Compliance-Massnahmen erschweren und Unsicherheit für Plattformen und Nutzer schaffen.

Lösungen: Implementierung von Know Your Customer (KYC) und Anti-Money Laundering (AML) Massnahmen, Zusammenarbeit mit Regulierungsbehörden und Anpassung an lokale Gesetze und Vorschriften. - Liquiditätsmanagement:

Problem: Geringe Liquidität kann zu hohen Preisvolatilitäten und Slippage führen, insbesondere auf kleineren oder dezentralisierten Plattformen.

Lösungen: Einführung von Liquiditätspools, Market-Making-Strategien und Anreizsystemen für Liquiditätsanbieter (z.B. Yield Farming, Liquidity Mining). - Transaktionskosten:

Problem: Hohe Transaktionsgebühren können den Handel unrentabel machen, insbesondere bei kleineren Transaktionen oder in Zeiten hoher Netzwerkauslastung.

Lösungen: Implementierung effizienterer Konsensmechanismen, Optimierung von Smart Contracts und Nutzung von Layer-2-Lösungen zur Reduzierung der Gebühren. - Benutzerfreundlichkeit und Zugänglichkeit:

Problem: Komplexe Benutzeroberflächen und technische Hürden können die breite Akzeptanz von Krypto-Handelsplattformen behindern.

Lösungen: Entwicklung intuitiver Benutzeroberflächen, Bereitstellung umfassender Bildungsressourcen und Integration einfacher Zahlungs- und Abwicklungsprozesse.

Diese technischen Herausforderungen müssen kontinuierlich adressiert werden, um den Handel mit digitalen Assets effizienter, sicherer und benutzerfreundlicher zu gestalten. Innovative Lösungen aufgrund von Fortschritten in der Technologie spielen eine entscheidende Rolle bei der Überwindung dieser Hürden.

Regulatorische Perspektive

Das neue Regelwerk der Europäischen Union «Markets in Crypto-Assets» (MiCA) bezweckt eine umfassende Regulierung und Überwachung von Krypto-Assets und verwandten Dienstleistungen.

Ziele und Anwendungsbereich

MiCA soll Marktintegrität, Verbraucherschutz und finanzielle Stabilität im Bereich der Krypto-Assets gewährleisten. Es zielt darauf ab, rechtliche Klarheit und einheitliche Regeln in der gesamten EU zu schaffen.

MiCA deckt eine breite Palette von Krypto-Assets ab, einschliesslich Kryptowährungen (z.B. Bitcoin, Ethereum), Stablecoins und Utility Tokens. Es umfasst auch Anbieter von Krypto-Dienstleistungen wie Börsen, Wallet-Anbieter und Emittenten von Krypto-Assets.

Regulierungsanforderungen

Emittenten von Krypto-Assets müssen ein Whitepaper erstellen und veröffentlichen, das umfassende Informationen über das Krypto-Asset und das Projekt enthält. Es gibt Anforderungen an Transparenz und Offenlegung.

Anbieter von Krypto-Dienstleistungen müssen sich bei den zuständigen Behörden registrieren und bestimmte Anforderungen in Bezug auf Kapitalausstattung, Geschäftsorganisation und Verbraucherschutz erfüllen.

MiCA enthält Vorschriften zur Verhinderung von Marktmanipulation, Insiderhandel und anderen Formen von Marktmissbrauch. Schutzmassnahmen umfassen Transparenzanforderungen, Informationspflichten und Regelungen zur Haftung für Verluste.

Interaktion mit bestehenden Regulierungen

MiCA ist darauf ausgelegt, die bestehenden Finanzmarktregulierungen (wie MiFID II, AMLD) zu ergänzen, um spezifische Regelungen für Krypto-Assets zu schaffen. Die neue Regulierung sieht Übergangsbestimmungen vor, die es Marktteilnehmern ermöglichen, sich auf die neuen Anforderungen vorzubereiten. Das Rahmenwerk tritt nach einer Übergangszeit in Kraft, was eine reibungslose Anpassung sicherstellen soll.

Es bietet zahlreiche Vorteile, vor allem in Bezug auf Sicherheit, Vertrauen und langfristige Nachhaltigkeit. Allerdings stellt es auch bewusst höhere Herausforderungen, was zu erhöhten Kosten und eingeschränkter Anonymität führt. Plattformen müssen sorgfältig abwägen, wie sie die Anforderungen der Regulierungsbehörden erfüllen können, während sie gleichzeitig ihre Wettbewerbsfähigkeit und Attraktivität für Nutzer bewahren.

Für viele Nutzer und institutionelle Investoren sind regulierte Plattformen jedoch oft die bevorzugte Wahl, da sie eine höhere Sicherheit und Zuverlässigkeit bieten.

Fazit

Die Landschaft der Plattformen, die technische Entwicklung und die regulatorischen Anpassungen stehen in einer dynamischen Beziehung zueinander. Durch die Neuartigkeit und die noch kurze Präsenz von digitalen Assets konnten sich noch keine bewährten Muster und Normen durchsetzen.

Einige grosse Plattformen und Börsen sind momentan in der Pole Position, wobei sich dies durch neue Benutzerbedürfnisse, Sicherheitslücken, neue Regularien und veränderte Technologie sehr schnell ändern kann.

Der Handel mit digitalen Assets bietet viele Chancen und Risiken. Er ist vielfältig und facettenreich.

Wer in den Handel mit digitalen Assets einsteigt, darf sich bewusst sein, dass er zu den Anlagenstrategien eine hohe Anpassungsfähigkeit und kontinuierliches Lernen benötigt.